Ta ut så tidlig som mulig – jobb så lenge du kan

Når skal vi starte ta ut pensjon? Hvor lenge bør vi jobbe? Lønner det seg å spare i OTP, IPS eller andre pensjonsordninger? Dette er spørsmål å ta stilling til for de som nærmer seg pensjonsalderen.

Frilansjournalist

Jan Bangen er advokat og skatteekspert i Norges Bondelag og har klare råd til gårdbrukere før de blir pensjonister.

Foto: Bondelaget

Vi har i dag en veldig fleksibel pensjonsordning i Norge. Du kan velge når du vil starte utbetaling av pensjon. Det vil si du kan starte fra du er 62 eller vente til du er over 70. Flertallet vil trolig starte uttak av pensjon når de slutter å jobbe eller passerer 67. Men med ny ordning er det ingen grunn til å tenke slik. Normalt vil det faktisk lønne seg å starte pensjonsbetaling så tidlig som mulig. Men samtidig bør du fortsette jobbe så lenge du har lyst eller orker.

Må søke NAV om uttak

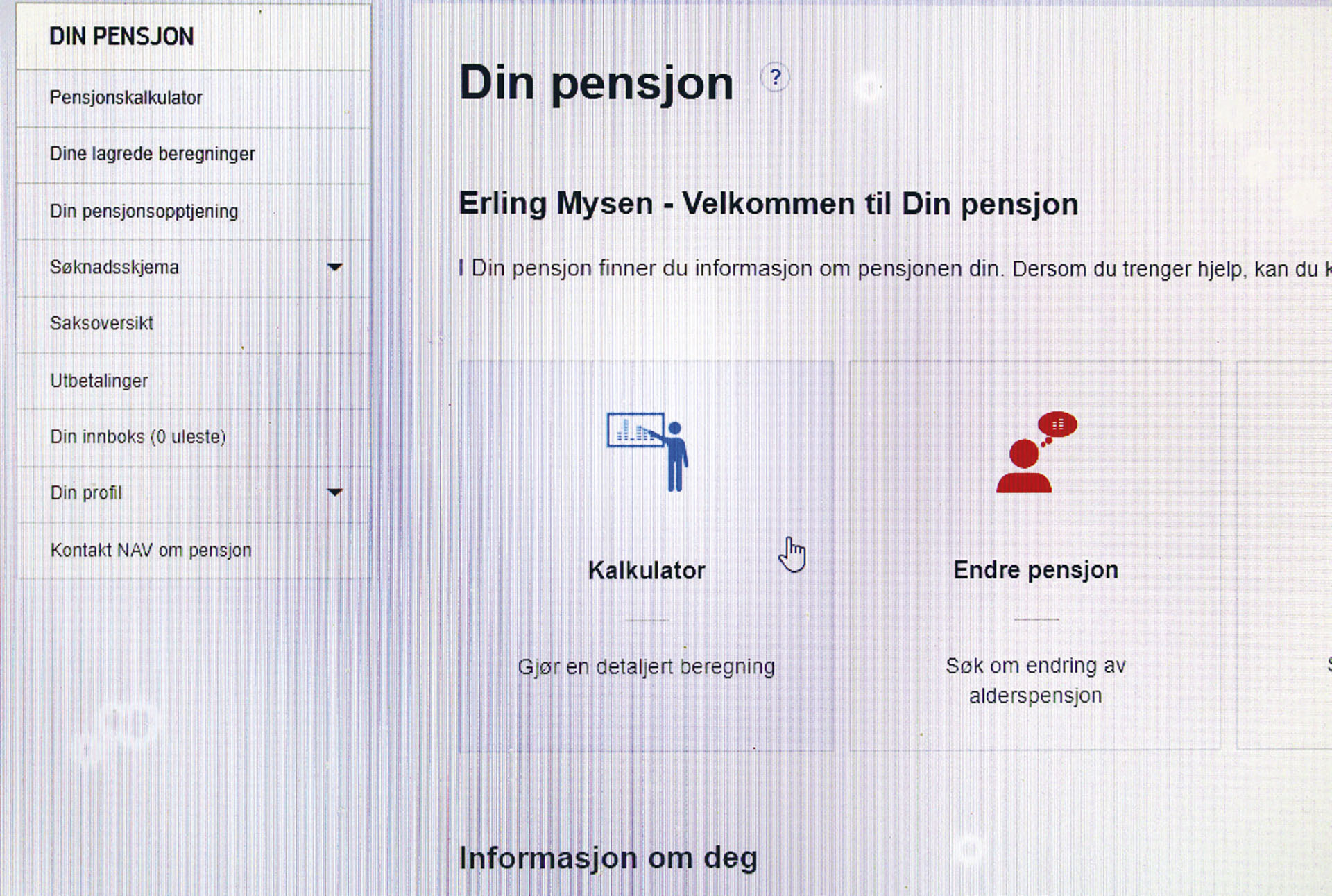

Pensjon i dag er heller ikke noe som kommer automatisk. Du må søke NAV om å starte uttak. Søknaden er enkel å fylle ut elektronisk. Gå til Din pensjon på NAVs sider. Er du under 67 år kan du risikere få nei fra NAV. Du trenger å ha opparbeidet tilstrekkelig pensjonsgrunnlag for å kunne starte utbetaling før du er 67. En god del av oss og særlig kvinner kan derfor ikke starte uttak når de er 62.

Ta ut pensjon tidlig – betal ned lån

- For de fleste av oss lønner det seg faktisk å ta ut pensjon fra vi er 62 eller så fort vi har fylt opp nok til å kunne ta ut pensjon, sier Jon Bangen i Norges Bondelag.

Det vil si for dem som har hatt høy inntekt gjennom livet vil dette rådet normalt ikke lønne seg. Årsaken er skatteregler. For pensjonsinntekt under 206 000 kr i året betaler du ikke skatt. Men derfra til pensjonsinntekt opp til ca. 320 000 kr er det høy marginalskatt.

– Men du skal ikke slutte å jobbe selv om du tar ut pensjon. Det lønner seg jobbe så lenge du klarer og har lyst, gjerne helt fram til de du er 75 år, sier bondelagsadvokaten. - Dermed øker du pensjonsopptjening og pensjon samtidig som du tar ut pensjon. Den pensjonen du tar ut tidlig bør imidlertid brukes smart. Når du er i jobb og samtidig tar ut pensjon får du, eller bør iallfall få et likviditetsoverskudd. Betal ned gjeld, invester i «pensjonistbolig», hjelp barna i gang på boligmarkedet, eller gjør andre smarte grep. De aller fleste i landbruket klarer få større avkastning på pensjonen selv enn å la staten gjøre jobben, avslutter han.

Men de av oss som ikke klarer bruke tidlig uttak av pensjon «fornuftig» kan godt vente med å ta ut pensjon til de er virkelig pensjonist.

Logg deg inn på NAVs sider på internett. De gir informasjon om din pensjon. pensjonsopptjening år for år og hvor høy pensjonen din vil bli. Her søker du også om å starte pensjonsutbetaling.

Foto: Erling Mysen

Gi barn og barnebarn lønn

Illustrasjonsbilde: Barn som jobber og får lønn fra de er 13 år gamle vil ha fordeler når de blir pensjonister.

Foto: Rasmus Lang-Ree

Pensjon er lagt opp slik at du får samme beløp så lenge du lever når du har sluttet å jobbe. Statistisk vil de som blir pensjonister i dag leve til de er 85 år. De som dør før dette «sponser» dermed de som dør seinere. For mange er det i seg selv grunn nok til å ta ut pensjon tidlig. Er du ung i dag vil vippepunktalderen forskyve seg eller forventet levealder øke. Blir du pensjonist om 11 år vil vippepunktalderen ha økt til 86 år. De som er unge vil av den grunn få lavere pensjon enn de som blir pensjonister i dag.

– For å møte dette må de stå lenger i jobb eller det er en fordel å starte pensjonssparing så tidlig som mulig. Allerede ved 13 års alder opparbeider du deg pensjonsinntekt. Og ungdom med inntekt under 80 000 kr får pensjonspoeng «gratis» uten å betale skatt. Gi derfor barn eller barnebarn lønn eller få de i sommerjobb fra de er 13 år gamle, anbefaler Jon Bangen.

Dette øker deres pensjonsgrunnlag når de blir gamle. Det vil si de som har hatt sommerjobb eller noe lønnsinntekt som ungdom oppnår høyere pensjon eller større fleksibilitet til å velge pensjonsuttak når de blir gamle.

Hvordan fordeler vi inntekt?

Mange av dagens gårdbrukere ligger an til å bli minstepensjonister.

– Ja flere og flere av dem som driver gård i dag uten særlig annen inntekt vil trolig bli minstepensjonister, sier Jon Bangen. Men det finnes et grep du kan gjøre der begge jobber på gården. Det er en vanlig oppfatning at en skal dele inntekt likt. Det er også både greit og rettferdig hvis det skulle ende med samlivsbrudd. Men faren er stor for at begge parter ender opp som minstepensjonister. Hvis det ligger an til et livslangt ekteskap, er det beste for begge å fylle opp pensjonskontoen hos den ene, anbefaler Jon Bangen.

Ved dødsfall sitter da gjenværende ektefelle uansett igjen med 55 prosent av denne pensjonen som etterlattepensjon. Som eksempel nevner Jon Bangen at hvis begge jobber på gården og tjener totalt 800 000 kr i året og begge har i tillegg 50 000 kr i andre pensjonsgivende inntekter. Da ville han delt inntekten på gården med 600 000 på ektefellen som har størst pensjonsbeholding og 200 000 på den som har minst. Dermed vil pensjonsgivende inntekt bli 650 000 kr på den ene og 250 000 kr på den andre.

Du tjener pensjonspoeng opp til 7,1 G i inntekt (ca. 750 000 kr), men ytelsene en får fra NAV ved sykdom eller uførhet stopper ved ca. 650 000 kr. Jon Bangen vil derfor gi inntekt utover dette beløpet til den andre ektefellen. Generelt er det dessuten en fordel at begge har minimum 250 000 kr i inntekt både for å spare skatt og for å ha trygderettigheter.

Bytt ut dårlige med gode år

For dem som er født før 1963 og helt eller delvis er i gammel pensjonsordning gjelder det å bruke de siste yrkesaktive årene til å bytte ut dårlige pensjonsår med gode. I den gamle ordningen er det to hovedfaktorer som gir grunnlag for pensjon. Du må ha minst 40 yrkesaktive år. Samtidig beregnes pensjon på grunnlag av de 20 beste inntektsåra av de 40.

– Har du jobbet 40 år kan du dermed de siste årene bytte bort dårlige med gode. Gå inn på Din pensjon på NAV sine sider og finn ut hva som er dine dårligste år. Og ved fortsatt å være i jobb pluss enkle grep som reduserte avskrivinger eller/og skjevfordeling av inntekt kan du få byttet bort dårlige år med gode. Dette øker pensjonsgrunnlaget i gammel ordning. Samtidig øker all ny inntekt grunnlaget i ny pensjonsordning.

OTP, IPS, PSN – lønnsomt ved høy inntekt

Det er mange som setter av til ekstra pensjonssparing men lønner det seg? Generelt mener Jon Bangen slike produkter ikke lønner seg for flertallet av gårdbrukerne. Det vil si du må ha over 650 000 kr i pensjonsgivende inntekt før slike produkter skal lønne seg. Har du derimot over 650 000 kr i inntekt vil pensjonssparing kunne gi spart skatt. Du sparer skatt i inntektsåret og har lavere marginalskatt når du får tilbake denne pensjonssparingen. Både OTP og PSN (spesielt for landbruk) er pensjonssparing som reduserer pensjonsgivende inntekt. Slik sett blir dette ikke spesielt gunstig når du tjener under 650 000 kr. Da er det bedre å fylle opp den vanlige pensjonskontoen. IPS derimot er en ordning som ikke reduserer pensjonsgivende inntekt. IPS er dermed mer aktuell for de som tjener under 650 000 kr, men i IPS kan du fra i år maksimum spare 15 000 kr i året. Samtidig er det fremdeles noe uklare regler hva som kan skje med en IPS-sparing hvis den som har tegnet slik sparing skulle dø før spareordningen er utbetalt. Ekstra pensjonssparing er dermed generelt noe flertallet ikke trenger tenke på. Å betale ned gjeld kan være et bedre alternativ.

OTP, IPS, PSN

OTP – Obligatorisk TjenestePensjon, gjelder for ansatte

IPS – Individuell PensjonsSparing, sparing til egen pensjon som kan benyttes av alle

PSN – Pensjon for Selvstendig Næringsdrivende, innskuddspensjon for selvstendig næringsdrivende

2.png)